Les barèmes de l’immobilier sont tombés et à la lecture de ces précieuses informations transmises par nos partenaires bancaires, le constat est unanime : les taux de crédit immobilier enregistrent une augmentation en ce premier mois de l’année 2023 ! Les régions Ile-de-France, Nord, Rhône-Alpes, Est et Méditerranée ont même atteint la barre symbolique des 3 % en moyenne pour les crédits qui s’étalent sur 25 ans.

Mais si cette tendance est clairement à la hausse, toutes les régions n’enregistrent pas la même augmentation pour autant. En effet, la région Ouest n’échappe pas aussi à cette hausse, mais tout de même c’est la région qui propose les taux d’emprunts les plus bas.

Immobilier: début d’année 2023 marqué par la hausse des taux immobiliers

Les taux de crédit immobilier continuent leurs augmentations en ce début d’année 2023 sur fond de hausse du coût de l’argent et de l’inflation. De ce fait, les banques n’ont d’autre choix que d’augmenter leurs taux pour tenter de financer de manière juste les porteurs de projet. Pour mieux comprendre cette hausse, voici l’évolution des taux d’emprunt pour ce premier mois de l’année 2023 :

| taux immobilier moyen sur 7 ans | taux immobilier moyen sur 10 ans | taux immobilier moyen sur 15 ans | taux immobilier moyen sur 20 ans | taux immobilier moyen sur 25 ans | |

|---|---|---|---|---|---|

| Île-de-France | 2,55 %

(+0,35) |

2,60 %

(+0,30) |

2,70 %

(+0,25) |

2,85 %

(+0,25) |

3 %

(+0,30) |

| dans le Nord | 2,60 %

(+0,55) |

2,65 %

(+0,45) |

2,75 %

(+0,40) |

2,90 %

(+0,45) |

3,05 %

(+0,40) |

| l’Est | 2,65 %

(+0,25) |

2,65 %

(+0,25) |

2,80 %

(+0,30) |

2,90 %

(+0,25) |

3,05 %

(+0,25) |

| en Rhône-Alpes | 2,60 %

(+0,35) |

2,65 %

(+0,30) |

2,65 %

(+0,15) |

2,85 %

(+0,20) |

3 %

(+0,25) |

| Sud-Ouest | 2,40 %

(+ 0,35) |

2,45 %

(+ 0,25) |

2,65 %

(+ 0,35) |

2,80 %

(+ 0,40) |

2,90 %

(+ 0,35) |

| l’Ouest | 2,40 %

(+ 0,10) |

2,50 %

(+0,40) |

2,65 %

(+0,45) |

2,75 %

(+0,45) |

2,80 %

(+0,45) |

| Méditerranée | 2,45 %

(+0,40) |

2,55 %

(+ 0,30) |

2,70 %

(+ 0,30) |

2,85 %

(+ 0,25) |

3,05 %

(+ 0,30) |

Voici maintenant les meilleurs taux enregistrés selon la durée d’emprunt souhaitée :

| Durée | Taux immobilier mini |

|---|---|

| 10 ans | 2% en Île-de-France et dans l’Ouest |

| 15 ans | 2,10 % dans l’Ouest |

| 20 ans | 2,20 % dans l’Ouest |

| 25 ans | 2 % dans l’Ouest |

Immobilier: les taux augmentent, mais le marché se libère

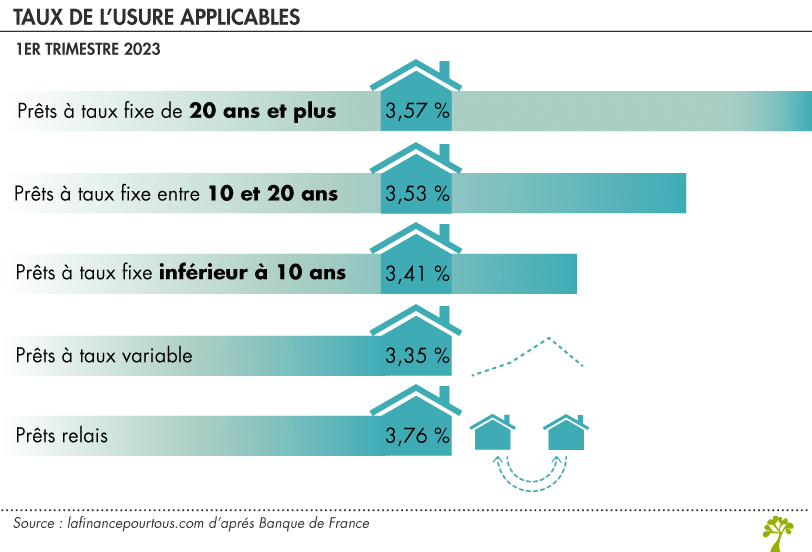

En ce début de l’année 2023, le taux d’usure a été relevé à 3,57 % pour les prêts qui s’étalent sur 20 ans et plus. Pour rappel, le taux d’usure par définition désigne le taux-plafond au-delà duquel les banques ne peuvent prêter. Il comprend le taux immobilier mais aussi les différents frais inhérents au crédit immobilier comme l’assurance ou encore les frais liés à la garantie. C’est donc le taux annuel effectif global (TAEG) du crédit qui doit être inférieur au taux d’usure. Dans une période où les taux grimpent rapidement, le taux d’usure, lui, devient un élément bloquant puisqu’il n’est réévalué qu’une fois chaque trimestre créant ainsi un effet ciseaux qui écarte certains dossiers du crédit.

Pour faire face à ce problème et libérer le marché du crédit, Bercy a décidé que la réévaluation du taux d’usure se ferait dorénavant à chaque mois et ce à partir du premier février, jusqu’au premier juillet 2023. Cette réforme temporaire permettrait ainsi de normaliser un marché qui aurait peut-être mis encore cinq mois avant de retrouver des couleurs.

Lire aussi: Les Français se mobilisent contre la loi Darmanin, les frontières et les CRA

HLM en France : Les autorisations de nouveaux logements sociaux inférieures à 100.000

« En effet, l’actualisation trimestrielle créait un gap très important qui pouvait aller jusqu’à cinq mois entre le coût de l’argent pour les banques et la ligne rouge qu’il ne faut pas franchir en matière de financement. » explique, la directrice des études d’Empruntis, Cécile Roquelaure

Les banques pourraient ainsi profiter de cette nouvelle réforme du taux d’usure pour augmenter plus rapidement leurs taux. Mais dans un contexte où elles financent à perte, a cause de la hausse du coût de l’argent, elles n’ont d’autre choix que d’augmenter leur rétribution. De plus, c’est mieux vaut un coût du crédit plus important que pas de crédit du tout. Le conseil final est donc c’est d’optimiser au mieux son dossier emprunteur pour réduire au maximum le coût du financement.

Immobilier: comment augmenter les chances d’obtenir un prêt immobilier ?

Les taux immobiliers enregistre une augmentation de manière différente d’une région à une autre, il est, aujourd’hui plus que jamais, important de faire jouer la concurrence. Le courtier en prêt immobilier saura de trouver l’organisme de votre région qui propose le meilleur taux en fonction de votre profil et de votre projet. Et de négocier également les meilleures conditions de remboursement. Son accompagnement se poursuit jusqu’au déblocage des fonds.